氫能為新時代的高效清潔能源,契合當前各國對能源安全和減排降碳的追求。各國氫能 的發展基本都有頂層設計支持、政府財政稅收扶持、產業互相協同、因地制宜采用不同 模式。日本于 2014 年提出建設“氫能社會”,2017 年發布《氫能源基本戰略》;美國 2002 年便發布《國家氫能發展路線圖》,并于 2020 年更新;2020 年歐盟委員會發布了 《歐盟氫能戰略》和《歐盟能源系統整合策略》兩份相輔相成的戰略文件;韓國 2018 年將“氫能經濟”定位三大創新增長戰略投資領域之一,并于次年發布氫能經濟發展路 線圖;澳大利亞和加拿大分別于 2019 年和 2020 年發布國家氫能戰略。

各國的資源稟賦、產業基礎、財政實力、地緣環境等方面的差異,也導致各國對氫能的 發展方向、規劃目標、產業模式、支持方式不盡相同。目前全球主要的氫能發展模式包 括:1)以日本和韓國為代表的將氫能作為新興產業制高點,戰略定位高,實際推進目標 相對激進;2)以美國為代表的將氫能作為戰略儲備能源方向,優先重視基礎技術研發, 緩推商業化應用(部分區域推進速度快);3)以歐盟為代表的將氫能作為深度脫碳和能 源轉型的重要工具;4)以澳大利亞和加拿大為代表的將氫能作為未來重要的出口資源。

日本:終極目標建立“氫能社會”,全面大力發展氫能

日本為擺脫對進口能源的高度依賴和實現碳中和目標,成為全球首個明確提出建設“氫 能社會”的國家。2013-2017 年日本發布一系列氫能頂層設計方案,其中《氫能源基本 戰略》確立了 2050 年氫能社會建設的目標以及到 2030 年短期內的具體行動計劃,強 調擴大氫氣來源、降低用氫成本、拓寬應用場景。為扶持氫能產業發展,日本政府在研 發端對氫能進行大力支持,同時在應用端的加氫站建設和運營、燃料電池車購買、家庭 用燃料電池系統都進行大力補貼支持,日本豐田、本田、日產等車企均對燃料電池車投 入較大研發力度,其中豐田 Mirai 為目前全球銷量領先、技術最成熟的燃料電池車之一。(報告來源:未來智庫)

能源安全及碳中和壓力倒逼氫能發展

能源安全+減排降碳壓力下,日本大力發展氫能。日本國土面積狹小、自然資源匱乏, 能源對外依賴程度較高。石油、煤炭、天然氣為日本的主要一次能源來源,其中石油為 第一大能源,但 1973 年石油危機爆發導致油價暴漲和石油斷供風險加大,日本為降低 對石油的依賴程度,引入核能、煤炭、天然氣等作為石油的替代能源,石油在日本的能 源供給比例從 1970s 的 70%以上降低至目前的 40%以下,煤炭和天然氣的供給比例持 續上升。值得一提的是,2011 年福島核事故導致日本的核能發展受阻,核能供給比例在 2011 年迎來斷崖式下降,目前仍處于較低位置。受此影響,日本的一次能源自給率從 2010 年的 20.2%高位降低至 2011 年的 11.5%,并在 2014 年進一步降低至 6.3%的歷 史低位。同時,日本還面臨著 2050 年實現碳中和、2030 年溫室氣體排放量較 2013 年 降低 46%的減排壓力。尋找安全可靠清潔的替代能源,成為日本的當務之急;清潔、高 效、靈活的氫能成為日本的重要選擇。

戰略規劃:以建設“氫能社會”為終極目標

1973 年石油危機后日本即成立了“氫能源協會”,其后政府和產業開始推進氫能燃料電 池研究;2013 年日本提出《日本再復興戰略》,將發展氫能定為“國策”;2014 年發布 的第 4 次《能源基本計劃》提出建設“氫能社會”的終極目標;2014 年和 2016 年發布 的《氫能與燃料電池戰略路線圖》及修訂稿對日本發展氫能政策、技術和發展方向等方 面進行了全面闡述;2017 年日本政府進一步發布《氫能源基本戰略》,確立了 2050 年 氫能社會建設的目標以及到 2030 年短期內的具體行動計劃。

2017 年日本發布的《氫能源基本戰略》強調:1)擴大氫氣來源:從目前以工業副產和 天然氣重整制氫為主轉向開發國際氫能供應鏈和國內電解水制氫,目標到 2030 年氫氣 年商業化供應能力達到 30 萬噸;2)降低用氫成本:到 2030 年成本較當前的 10 美元/ 千克降低至 1/3,達到 3 美元/千克(約 19.13 元人民幣/千克);3)拓寬應用場景:氫能 源主要用于發電(到 2030 年單位成本降低至 17 日元/千瓦時(約 0.95 元人民幣/千瓦 時))、燃料電池車(2030 年燃料電池汽車達到約 80 萬輛,加氫站數量達到約 900 座)、 家用熱電聯產(2030 年燃料電池用戶數達到 530 萬戶)。

補貼支持:研發、加氫、應用全產業鏈大力扶持

日本政府在研發端對氫能進行大力支持,同時在應用端的加氫站建設和運營、燃料電池 車購買、家庭用燃料電池系統都進行大力補貼支持。

研發補貼:氫能產業發展初期依賴政府補貼支持,其中日本經濟產業省(METI)是最主 要的資助機構,其資助主要通過日本最大的公立研究開發管理機構“日本新能源產業技 術綜合開發機構(NEDO)”提供;此外,日本環境省(MoE)和內閣也對氫能的研發進 行支持。根據統計,2013-2018 年三大部門對氫能的補貼資金合計 14.58 億美元,其中 METI 占比 76.3%。

日本對氫能裝備和加氫站運營給予補貼,力度較大。

加氫站裝備:對加氫站設備,日本政府的補貼力度較大,按照加氫設備購買成本的 1/2 或 2/3 和單項補貼金額上限的孰低值給予補貼。

加氫站運營:日本氫燃料電池汽車數量目前仍舊較少,加氫站難以盈利,因此政府 給予加氫站運營補貼,補貼額度為加氫站運營成本的 2/3 和按照不同供氫方式對 應補貼金額上限兩者中的孰低值。其中,現場制氫和外供氫加氫站每年補貼金額上 限 2200 萬日元(約 123.2 萬元人民幣)。

家庭用燃料電池系統:日本政府為家庭用燃料電池系統的施工費和設備購置費提供補貼, 具體由日本燃料電池普及促進協會實施。隨著技術進步帶來的燃料電池成本的降低,日 本對該項的補貼標準也逐漸下降,到 2016 年終止補貼。(報告來源:未來智庫)

燃料電池車補貼:日本對燃料電池車實行購買補貼,補貼標準為“售價-同型號/等級燃 油汽車基礎車價”的 2/3,并且不設最高補貼額度上限,而目前已經發展較為成熟的電 動汽車和清潔柴油汽車卻設立了最高補貼額度,反映政府對尚處于起步階段的燃料電池 的支持力度較大。

車企:領先車企燃料電池開發時間早,豐田 Mirai 銷量全球領先

日本汽車制造商豐田、本田、日產從 20 世紀 90 年代就一直致力于燃料電池車的研發。 豐田 1992 年制定了燃料電池開發計劃,并于 1996 年成功推出燃料電池試驗車;2013 年豐田與寶馬簽署戰略合作協議,共同研發車用燃料電池系統;2014 年豐田推出 MIRAI 燃料電池車,實現燃料電池組的高性能和小型化。本田自 1991 年開始燃料電池汽車研 發,已成功推出續航里程 750km 的最新款 Clarity 燃料電池汽車,各項技術指標達到豐 田 MIRAI 同檔水平;但受成本居高不下和銷量數據慘淡影響,本田宣布自 2021 年 8 月 開始,終止氫燃料電池汽車的生產。日產研發燃料電池汽車始于 1996 年,并于 2012 年 推出了 TeRRA 燃料電池概念車,2018 年日本-雷諾-三菱聯盟因為開發成本過高,凍結 了 2013 年與戴姆勒、福特簽訂的燃料電池汽車合作計劃,將集中資源于純電動汽車的 研發。

美國:儲備氫能戰略技術,商業化推廣平穩

與日本類似,美國對氫能的研究也起始于 1970s 的石油危機,但前期政策聚焦于技術研 發和儲備,并無長期戰略,直到 21 世紀后氫能戰略才從理論轉向現實,2002 年美國能 源部發布《國家氫能發展路線圖》,詳細討論了氫能在未來的重要作用及技術現狀和發 展趨勢。受美國頁巖氣革命爆發影響,氫能作為戰略儲備技術一直未獲得全國性的大規 模商業化推廣,但因其對研發的重視,美國在氫能的諸多領域內處于全球技術領先地位。2020 年新版氫能發展計劃明確了未來 10 年及更長時間氫能發展的整體框架,目標到 2030 年氫氣需求量 1700 萬噸、燃料電池汽車銷量 120 萬輛、燃料叉車銷量 30 萬輛、 加氫站達到 4300 座。美國加州是全國乃至全球燃料電池車商業化推廣最成功的地區, 擁有完善的組織機構和政策體系,該地區擁有接近全球一半的燃料電池車。

戰略規劃:氫能為重要戰略儲備技術,商業化推廣平穩

美國是第一個將氫能作為其國家戰略的國家。20 世紀 70 年代全球性石油危機爆發,美 國政府和工業界開始關注氫能替代方案,氫能為其重要選擇之一,其后美國召開了第一 屆世界氫能大會,但是隨著 80 年代石油危機的緩解,美國對氫能的關注度也降低。直 到 90 年代全球氣候變化大背景下,美國重新提高氫能研究優先級,相繼出臺了《1992 能源政策法案》、《氫能前景法案》等政策,但此時的政策聚焦于技術研發和儲備,對氫 能的長期戰略并無清晰定位。

美國氫能發展路線圖展示了未來十年美國氫能發展應用的具體目標。

2020-2022 年:氫能發展初期將以各州和聯邦政府層次的脫碳目標為指南,通過公 共激勵措施來解決市場推廣初期面臨的障礙。此階段,各地加強對基礎設施建設的 支持力度,發展相對成熟的叉車和備用電源解決方案的應用規模繼續擴大,全國推 廣燃料電池叉車,并在加州進一步部署輕型和重型車輛。2022 年氫氣需求量達到 1200 萬噸,燃料電池叉車達到 5 萬輛,燃料電池汽車達到 3 萬輛。

2023-2025 年:此階段,大規模的氫氣生產設施建成,生產成本下降,加氫設施也 通過規模化的生產而降低成本;中重型燃料電池卡車和新型輕型燃料電池車型上 市,產品豐富度提升;實現天然氣輸配管網摻混少量氫氣。2025 年氫氣需求量達 到 1300 萬噸,燃料電池叉車達到 12.5 萬輛,燃料電池汽車達到 15 萬輛。

2026-2030 年:該階段,美國將在全國范圍內擴大基礎設施建設,擴大各種制氫途 徑的使用,中長途燃料電池卡車運輸在全美范圍內規模擴大,氨和甲醇等工業領域 開始規模生產和使用氫氣,航空和航運行業也開始采用氫合成燃料來實現脫碳。2030 年氫氣需求量達到 1700 萬噸,燃料電池叉車達到 30 萬輛(較 2022 年 CAGR 為 25.1%),燃料電池汽車達到 120 萬輛(較 2022 年 CAGR 為 58.6%)。

2030 年后:氫將在美國各個地區和行業大規模部署,且爭取實現與化石燃料的成 本平價,氫氣生產設施、分銷管網、加氫設施大規模出現,有各種各樣的燃料電池 車可滿足不同的客戶需求。到 2050 年氫氣需求量將達到 6300 萬噸。(報告來源:未來智庫)

補貼支持:能源部年均氫能研發預算支出 2.2 億美元

氫能的發展離不開政府的財政支持,美國能源部主要通過“氫能規劃”(DOE Hydrogen Program)實現對氫和燃料電池技術的研究和應用,規劃制定了從研發到產業化的計劃 路線,跨越 2000~2040 年。2004-2020 年美國能源部對氫和燃料電池的預算支出金額 合計約 37 億美元,年均支出 2.2 億美元;其中 2008 年奧巴馬政府上臺后,受經濟危機 和頁巖氣革命爆發影響,政府氫能預算支出減少;特朗普政府時期也更加重視傳統能源 的發展;而 2020 年美國新版國家氫能戰略發布及碳中和壓力下,氫能的預算支出同比 增加 37%至 2.77 億美元。

美國政府還對所有安裝氫能及燃料電池設備的企業和個人提供消費者補助。

家庭用燃料電池:對于裝機規模在 0.5kw 以上且發電效率 30%以上的家庭用燃料 電池,在建設和安裝成本上政府可給予最高 500 美元/500W 的退稅抵扣(可以向 美國國稅局以退稅形式申請退回,相當于補貼),而對聯合安裝的補貼標準提升至 最高 1667 美元/500W。按照美國 2020 年最新產品的造價 9738 美元/KW 測算, 上述補貼比例分別約 10%、34%。考慮到技術進步帶來的燃料電池成本降低,補 貼比例也會逐漸降低。

燃料電池汽車:在燃料電池汽車購買上,消費者購買合格的輕型燃料電池汽車可獲 得高達 8000 美元的退稅抵扣(若按照現代 Nexo 建議零售價 5.89 萬美元和豐田 Mirai 建議零售價 4.95 萬美元計算,最高可補貼比例分別為 13.6%和 16.2%);中、 重型燃料電池汽車也可享受一定的退稅抵扣。

美國加州:燃料電池車商業化程度最高州

受地形和歷史因素影響,美國加利福尼亞州空氣污染嚴重,而汽車尾氣又是重要污染源 之一,受加州在燃料電池發展領域完善的組織機構和政策體系影響,目前加州是美國燃 料電池車商業化程度最高的州,擁有接近全球一半的燃料電池車;目標到 2030 年加氫 站數量達到 1000 座,燃料電池車(汽車、卡車、公交車等)數量達到 100 萬輛。

(1)組織機構:加州空氣資源委員會(CARB)和加州燃料電池合作伙伴聯盟(CaFCP) 為加州燃料電池商業化推廣的主要組織機構,其中 CaFCP 為政府與行業合作組織,其 成員包括豐田、大眾、通用、本田、現代等汽車制造商和 Air Liquide 等氫能源科技公司, 以及包括 CARB 在內的政府機構。聯盟成員之間互相協商,使得相關車輛、基礎設施、 監管政策能夠協調一致,加速燃料電池車商業化。

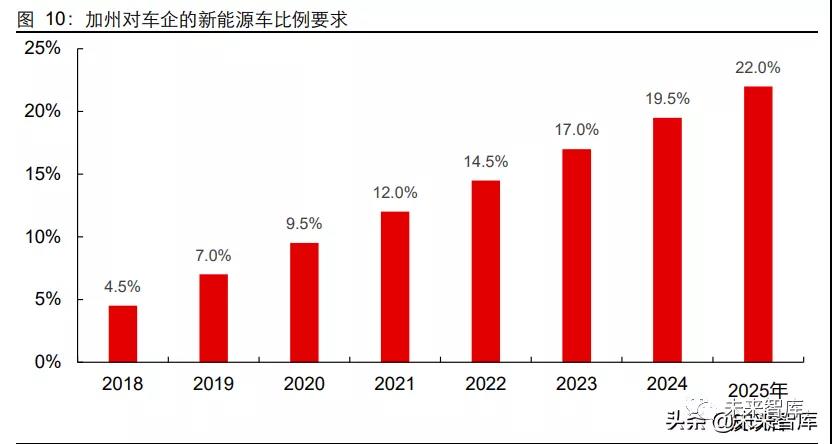

(2)政策法案:加州空氣資源委員會(CARB)于 1990 年首次采用 ZEV 法規(Zero Emission Vehicle,縮寫 ZEV),ZEV 目的是通過要求汽車制造商銷售一定數量的清潔 能源汽車來實現長期減排目標,其中清潔能源汽車包括純電動汽車、插電混合式汽車、 燃料電池汽車等;最新政策規定,該比例從 2018 年的 4.5%提升至 2025 年的 22.0%;不同車型對應不同的積分,車輛在零排放的狀態下續航里程越長,可獲得的積分越高。2013 年 9 月,加州第 8 號議會法案(AB 8)審批通過,該法案確立了空氣質量補貼項 目、替代和可再生燃料及車輛技術項目等;同時,還規定加州能源委員會每年投入 2000 萬美元資金來支持至少 100 個加氫站的持續建設;另外,該法案要求加州空氣資源委員 會每年針對燃料電池汽車部署和加氫站網絡發展做出年度報告。

(3)購車補貼:清潔車輛補貼項目(The Clean Vehicle Rebate Project, CVRP)為購 買或租賃合格的電動汽車、插電式混合動力汽車和燃料電池汽車等環保汽車提供補貼。加州消費者在購買符合技術要求的新能源汽車可獲得購車補貼,其中燃料電池車補貼 4500 美元、純電動汽車補貼 2000 美元、插電混合式汽車補貼 1000 美元,目前符合補 貼條件的燃料電池車型包括本田 Clarity、現代 Nexo(零售商建議零售價 5.89 萬美元,補貼比例約 7.6%)、豐田 Mirai(零售商建議零售價 4.95 萬美元,補貼比例約 9.1%)。此外,符合條件的低收入家庭還可以獲得額外的 2500 美元的補貼。

歐洲:能源轉型及深度脫碳迫切,多國發布氫能戰略

歐洲大力發展氫能的動力,同樣來自全球石油危機后對能源安全的追求,及全球氣候變 暖背景下的降碳壓力。2020 年歐盟委員會發布了《歐盟氫能戰略》和《歐盟能源系統整 合策略》兩份相輔相成的戰略文件,計劃未來十年向氫能產業投入數千億歐元。從歐盟 的規劃可以看出,基于風電和光伏等可再生能源的綠氫為其重點鼓勵和發展方向;氫能 戰略的投資計劃涵蓋制氫、儲運氫、加氫的全產業鏈,以及碳捕集技術升級改造、氫能 煉鋼等,預計總投資規模約 3200-4600 億歐元。(報告來源:未來智庫)

戰略規劃:重點推進綠氫發展,總投資約 3200-4600 億歐元

20 世紀 70 年代全球石油危機及 90 年代全球氣候變暖提上全球議程,歐洲開始加強對 新型清潔能源的探索。2003-2006 年歐盟建立“歐洲氫能和燃料電池技術平臺”,研究 科研議程、分布戰略、實施計劃等問題并發布戰略報告,其后歐盟陸續發布諸多決議, 強化對氫能產業的研發和支持。近年來,在碳中和壓力下,氫能戰略的推進速度加快, 2019 年歐洲燃料電池和氫能聯合組織(FCH-JU)發布《歐洲氫能路線圖:歐洲能源轉型 的可持續發展路徑》報告,2020 年歐盟委員會發布了《氣候中性的歐洲氫能戰略》和 《歐盟能源系統整合策略》,基本明確了了未來 10 年乃至更長時間的氫能發展方向。此 外,大力發展氫能源還將帶動后疫情時代經濟復蘇和創造更多就業機會。

歐盟委員會發布了《氣候中性的歐洲氫能戰略》和《歐盟能源系統整合策略》兩份相輔 相成的戰略文件,計劃未來十年向氫能產業投入數千億歐元。從歐盟的規劃可以看出, 基于風電和光伏等可再生能源的綠氫為其重點鼓勵和發展方向,但短期和中期化石燃料 重整及碳捕集封存技術相結合下的藍氫對實現碳減排至關重要。歐盟通過對全產業鏈的 大規模投資來促進技術開發,以及擴大氫能應用場景來實現規模化降本。

1、《氣候中性的歐洲氫能戰略》確定歐洲氫能的分階段、漸進式發展軌跡,通過建立投 資機制,發展相關技術、擴大制氫和用氫規模,降低制氫和用氫成本,實現氫能產業的 快速發展。

(1)規劃計劃:歐盟將未來 30 年的氫能發展劃分為三個階段:

第一階段(2020-2024 年):發展目標為降低現有制氫過程的碳排放并擴大氫能應 用領域,將其從現有的化學工業領域擴展到其他領域;大力發展可再生能源電解制 氫,電解槽裝機規模從目前的 1GW 提升至 2024 年的至少 6GW;可再生能源制 氫規模達到 100 萬噸。

第二階段(2025-2030 年):發展目標為使氫能成為綜合能源系統的重要組成部分, 氫能應用領域延伸至鋼鐵冶煉、重型運輸、軌道交通及海上運輸等領域,可再生能 源電解槽裝機和制氫量分別達到至少 40GW 和 1000 萬噸。

第三階段(2030-2050 年):可再生能源制氫技術逐漸成熟,應用于深度脫碳領域。

(2)投資計劃:氫能戰略的投資計劃涵蓋制氫、儲運氫、加氫的全產業鏈,以及碳捕集 技術升級改造、氫能煉鋼等,預計總投資規模約 3200-4600 億歐元。

2、《歐盟能源系統整合策略》出臺的目的是為了避免在碳中和過程中交通、工業、天然 氣、建筑領域等脫碳難度系數比較大的部門各自為戰的問題出現,將不同的能源運營商、 基礎設施和消費部門彼此關聯,實現統一規劃和運營,提高效率,降低成本。其主要包 括三支柱:1)堅持“能源效率優先”原則;2)終端領域大力推進電氣化,加強風電光 伏和電動汽車充電樁網絡建設;3)難以實現電氣化的行業推廣清潔燃料,包括綠氫、可 持續生物燃料和沼氣等。

德法等 7 國陸續發布氫能戰略,2030 年綠氫產能 25.5-27GW

歐洲多國制定并實施國家氫能戰略。在新冠肺炎疫情危機的背景下,法國、德國、荷蘭、 挪威、葡萄牙、西班牙和意大利在內的七個歐盟成員國將氫戰略納入綠色經濟復蘇計劃, 并陸續發布本國氫能戰略;其他一些歐盟成員國,如奧地利、愛沙尼亞、盧森堡、波蘭 和斯洛伐克目前處于制定戰略的階段。到 2030 年法德荷葡西意 6 國的綠氫產能合計將 達到 25.5-27.0GW,約占歐盟 2030 年整體目標的 63.8%-67.5%;燃料電池車同樣為各 國非常重視的應用場景,與此相匹配的加氫站建設亦相當重要。

德國對氫能始終保持較高關注度,發展氫能的決心也更強。德國提出“Power to X”模 式,構建大氫能的綜合應用場景:1)能源屬性:通過直接燃燒或燃料電池的方式,替代 傳統能源,應用于汽車、家用等領域;2)載體屬性:德國近年發力發展可再生能源,在 實現清潔化的同時也帶來了能源系統不穩定的后果,氫能作為高效二次能源可增強可再 生能源的消納能力和穩定性,且通過摻氫天然氣實現快速規模化推廣;3)原料屬性:綠 氫可應用于鋼鐵、化工、石化等工業領域,實現工業深度脫碳。

韓國:以燃料電池車和燃料電池為兩支柱

2018 年 8 月韓國政府將“氫能經濟”確定為與人工智能、大數據并列的三大創新增長 戰略投資領域之一,計劃未來 5 年投入 2.5 萬億韓元(約 135 億元人民幣)。2019 年 1 月,韓國政府發布氫能經濟發展路線圖,大力推動氫能產業發展,力圖使韓國在全球氫 經濟中成為領先國家。韓國政府計劃到 2040 年實現氫氣供應量 526 萬噸/年,屆時氫氣 價格將從 2022 年的 6000 韓元/kg 降低至 3000 韓元/kg(約 16.20 元人民幣)。韓國氫 能戰略包括兩大支柱:

1)燃料電池車:韓國政府 2040 年目標燃料電池車供應量從 2018 年的 1800 輛提升到 620 萬輛,加氫站數量從 2018 年的 14 個提升到 1200 個;

2)燃料電池:能源領域中應用于發電的燃料電池規模從目前的 307.6MW 提升到 2040 年 15GW 以上,家庭和建筑用燃料電池規模從目前的 7MW 提升到 2040 年的 2.1GW 以上。

2019 年 12 月韓國國土交通部宣布,將安山、蔚山、完州-全州選為“氫能經濟示范城 市”,三陟市被選為專門研究和開發氫技術的城市;2020 年 5 月,產業資源部還選定了 釜山、大田、春川、光州、昌原等 5 個城市作為建設大中型制氫站的試點。2020 年 2 月,韓國發布《促進氫經濟和氫安全管理法》,為全球首個氫能相關法律。2020 年 6 月, 韓國產業通商資源部宣布建立氫經濟發展基金,用于氫供應和使用有關的工業領域。

加拿大:目標 2050 年成為全球主要氫能供應國

2020 年 12 月加拿大發布國家氫能戰略,目標通過加強氫能基礎設施建設及促進終端應 用,降低氫能使用成本,降低國家碳排放量,同時成為全球主要氫能供應國。加拿大目 標到 2050 年實現國內氫供應量超過 2000 萬噸/年,氫氣售價降低至 1.50-3.50 加元/千 克(約 7.47-17.43 元人民幣/千克);建立全國加氫網絡;實現 50%以上氫氣由現有天然 氣管道或新建專用儲氫管道提供;投運超過 500 萬輛燃料電池汽車。

大力發展氫能是澳大利亞應對未來煤炭等資源品出口可能面臨的下滑風險和碳減排壓 力的重要手段。2018 年 8 月澳大利亞聯邦科學與工業研究組織發布《國家氫能發展路 線圖:邁向經濟可持續發展的氫能產業》、首席科學家阿蘭·芬克爾領導的氫戰略小組發 布《澳大利亞未來之氫》,兩份報告為澳大利亞氫能產業的發展提供了藍圖,系統分析了 澳大利亞氫能產業鏈上不同環節主要技術的發展現狀、問題,以及氫能產業發展面臨的 挑戰。2019 年 11 月,政府發布《國家氫能戰略》,確定 15 大發展目標(包括清潔、創 新、安全、有競爭力等)、57 項聯合行動(涉及監管、稅收、技術、國際合作等),爭取 到 2030 年成為全球氫能產業的主要參與者,成為亞洲市場排名前三的氫能供應國。澳 大利用擁有優越的風光資源和豐富的煤炭、天然氣資源,利于發展結合碳捕集技術的化 石燃料重整制氫和綠氫;同時,發達的港口資源為其出口氫能提供了極大的便利。

頂層設計:將氫能利用上升為國家能源戰略

20 世紀 70 年代的全球石油危機及應對全球氣候變暖的壓力是日本、美國、歐洲等國家 大力發展氫能的主要原因。

日本于 2013 年提出《日本再復興戰略》,將發展氫能定為“國策”;2014 年發布的第 4 次《能源基本計劃》提出建設“氫能社會”的終極目標;2017 年日本政府進一步發布 《氫能源基本戰略》,確立了 2050 年氫能社會建設的目標以及到 2030 年短期內的具體 行動計劃。

美國于 2001 年發布的政府報告中將氫能視為“未來能源的供給源”,2002 年發布《國 家氫能發展路線圖》,其后相繼發布多個政府頂層設計文件,2020 年 11 月美國能源部 發布更新版的《氫能計劃發展規劃》,提出未來 10 年及更長時期氫能研究、開發和示范。

文章轉載自微信公眾號:DT新材料