(報告出品方/作者:國盛證券,鄭震湘、陳永亮)

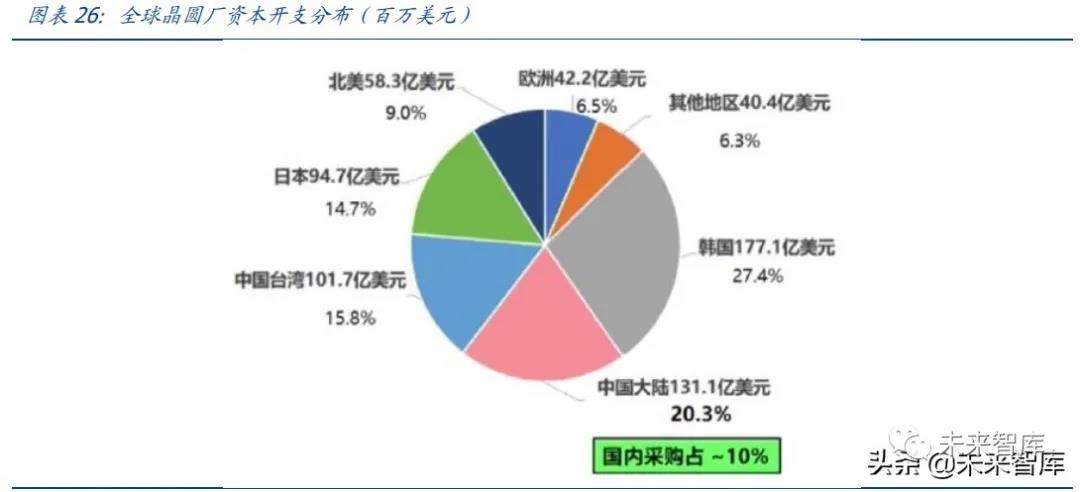

1.1、全球設備市場創新高,受益于制程進步、資本開支提升 2020 年全球半導體設備市場規模創 700 億美元新高,大陸首次占比全球第一。根據 SEMI,2020 年半導體設備銷售額 712 億美元,同比增長 19%,全年銷售額創歷史新高。大陸設備市場在 2013年之前占全球比重為 10%以內,2014~2017年提升至 10~20%, 2018 年之后保持在 20%以上,份額呈逐年上行趨勢。2020 年,國內晶圓廠投建、半導 體行業加大投入,大陸半導體設備市場規模首次在市場全球排首位,達到 181 億美元, 同比增長 35.1%,占比 26.2%。2021-2022年,存儲需求復蘇,韓國領跑全球,但大陸 設備市場規模仍將保持在約 160 億美元高位。

(報告出品方/作者:國盛證券,鄭震湘、陳永亮)

1.1、全球設備市場創新高,受益于制程進步、資本開支提升 2020 年全球半導體設備市場規模創 700 億美元新高,大陸首次占比全球第一。根據 SEMI,2020 年半導體設備銷售額 712 億美元,同比增長 19%,全年銷售額創歷史新高。大陸設備市場在 2013年之前占全球比重為 10%以內,2014~2017年提升至 10~20%, 2018 年之后保持在 20%以上,份額呈逐年上行趨勢。2020 年,國內晶圓廠投建、半導 體行業加大投入,大陸半導體設備市場規模首次在市場全球排首位,達到 181 億美元, 同比增長 35.1%,占比 26.2%。2021-2022年,存儲需求復蘇,韓國領跑全球,但大陸 設備市場規模仍將保持在約 160 億美元高位。

下游資本開支提升,半導體設備周期向上。伴隨著下游資本開支提升,設備廠商營業 收入增速從 2019Q2 觸底后逐漸回暖。2020Q1 由于疫情沖擊,產品發貨推遲,導致單 季度收入增速下調。以 ASML 為例,疫情后營收增速恢復,2021Q1 半導體設備營收增 速更是達到 95.1%,ASML 表示下游對于先進的光刻設備需求有增無減。

未來兩年全球晶圓廠設備開支持續增長。疫情對全球半導體行業帶來深遠影響。需求 端,居家及遠程辦公帶來筆電等消費電子需求激增,此外全球正步入第四輪硅含量提升 周期,服務器、汽車、工業、物聯網等需求大規模提升。供給端,全球晶圓廠 2015- 2019 年產能投資(不含存儲)尤其是成熟制程擴產不足,疫情短期導致供應鏈中斷, 及地緣政治不確定性加劇供需失衡。2020 年開始,全球領先的晶圓廠紛紛加速擴產提 升資本開支,預計未來兩年將進行大規模的半導體設備投資,2021、2022 年晶圓廠前 道設備支出將保持 16%、12%的同比增速。

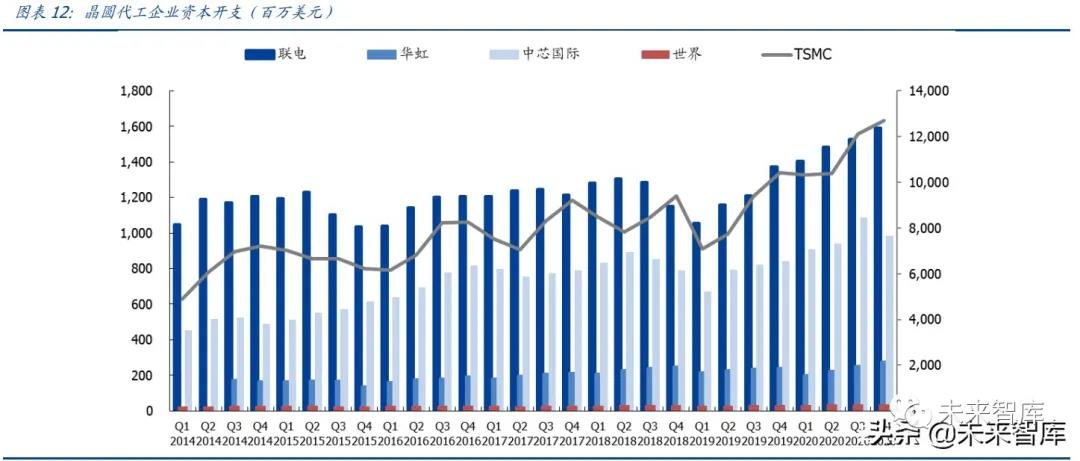

Capex 進入上行期,臺積電、中芯國際紛紛增加資本開支。臺積電從 2020 年 170 億美 金增長到 300 億美金(用于 N3/N5/N7 的資本開支占 80%),再到 2021 年 4 月 1 日公 布的未來三年資本開支 1000 億美金;聯電從 2020 年 10 億美金增長到 23 億美金(用 于的 12 寸晶圓的資本支出占 85%);華虹從 2020 年 11 億美金增長到 2021 年 13.5 億 美金(大部分用于華虹無錫 12 寸);中芯國際 2021 年資本維持高位,達到 43 億美金 (大部分用于擴成熟制程,尤其是 8 寸數量擴 4.5 萬片/月),開啟新一輪資本開支。

“芯拐點”、新制程、新產能推動需求。我們判斷本輪反轉首先來自于全球“芯”拐點, 行業向上;其次,先進制程帶來的資本開支越來越重,7nm 投資在 100 億美元,研發 30 億美元;5~3nm 投資在 200 億美元;7nm 單位面積生產成本跳升,較 14nm 直接翻 倍;并且,大陸晶圓廠投建帶動更多設備投資需求。

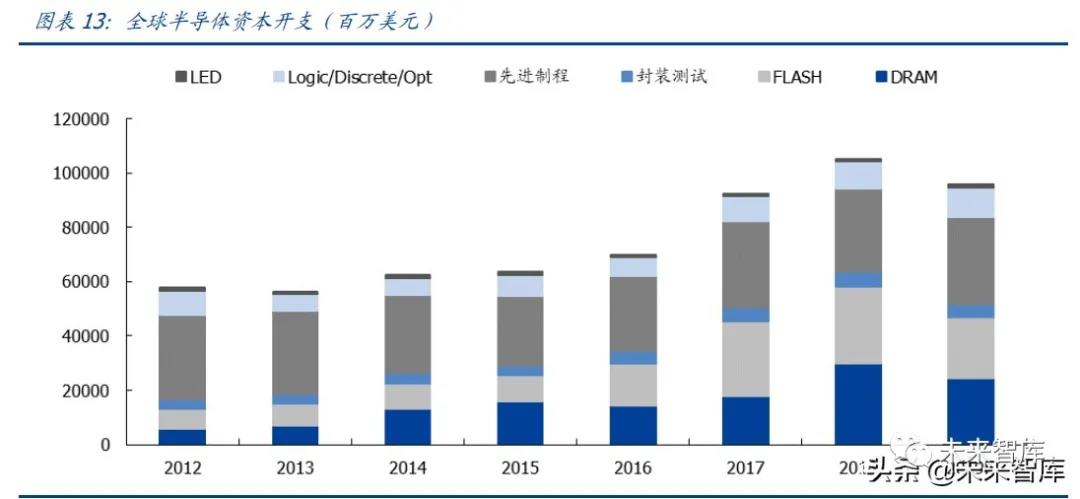

2020 全球半導體資本開支恢復增長。根據 IC Insights,VLSI,預計代工 Capex 同比大幅增長 38%。2017 年存儲廠商大幅資本開支導致 2018 年下半年開始產能過剩,存儲 市場走低,目前存儲投資已經開始全面恢復,預計2021年存儲Capex同比增長約5%。

1.2、前道設備占主要部分,測試需求增速最快

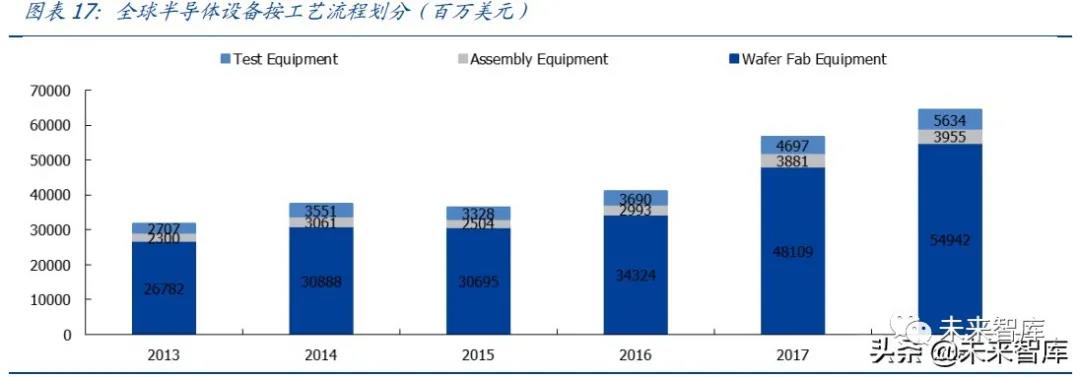

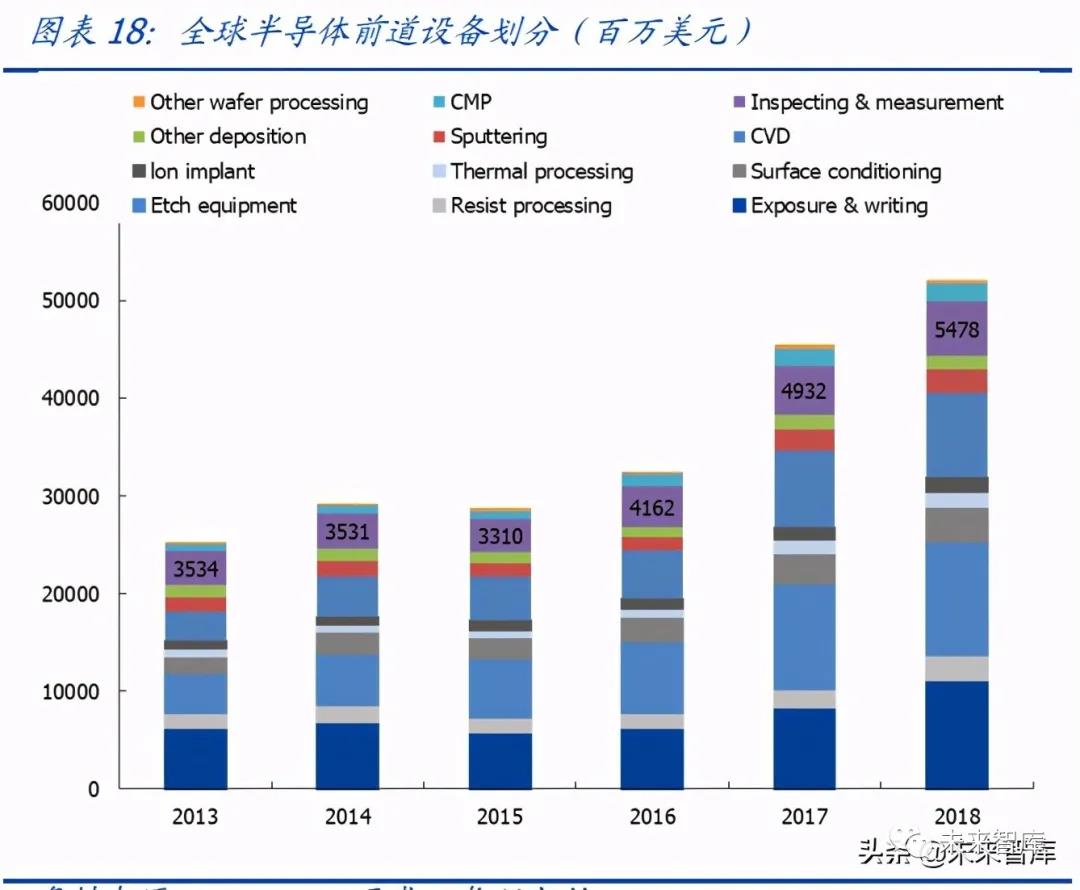

前道設備占主要部分。設備投資一般占比 70~80%,當制程到 16/14nm 時,設備投資 占比達 85%;7nm 及以下占比將更高。按工藝流程分類,典型的產線上前道、封裝、 測試三類設備分別占 85%、6%、9%。

測試需求增長更快。半導體設備 2013~2018 年復合增長率為 15%,前道、封裝、測試分別為 15%、11%、16%。增速最快的子項目分別為刻蝕設備(CAGR 24%)和存儲 測試設備(CAGR 27%)。

1.3、全球市場受海外廠商主導,前五大廠商市占率較高

全球設備五強占市場主導角色。全球設備格局競爭,主要前道工藝(刻蝕、沉積、涂膠、 熱處理、清洗等)整合成三強 AMAT、LAM、TEL。另外,光刻機龍頭 ASML 市占率 80%+;過程控制龍頭 KLA 市占率 50%。根據 VLSI,ASML、AMAT、LAM Research、 TEL、KLA 五大廠商 2020 年半導體設備收入合計 550 億美元,占全球市場約 71%。

綜合看下來,設備五強市場在各賽道合計市占率基本在 50%以上。AMSL 優勢在光刻 方面遙遙領先;AMAT 優勢在產品線廣,沉積(CVD、PVD)市占率高;LAM 優勢在刻蝕領域;TEL 優勢在小賽道如涂膠、去膠、熱處理;KLA 優勢在過程控制。

1.4、國內需求爆發,國產替代空間快速打開

國內晶圓廠投資金額即將進入高峰期。根據統計,2020~2022 年國內晶圓廠總投資金 額約 1500/1400/1200 億元,其中內資晶圓廠投資金額約 1000/1200/1100 億元。2020~2022 年國內晶圓廠投資額將是歷史上最高的三年,且未來還有新增項目的可能。

設備國產化率較低,海外龍頭壟斷性較高。我國半導體設備市場仍非常依賴進口,從 市場格局來看,細分市場均有較高集中度,主要參與廠商一般不超過 5 家,top3份額往 往高于 90%,部分設備甚至出現一家獨大的情況,目前國內廠商目標市場主要是國內 晶圓廠需求,尤其是內資投建的需求。

國內國產化逐漸起航,從 0 到 1 的過程基本完成。中微公司介質刻蝕機已經打入 5nm 制程。北方華創硅刻蝕進入 SMIC 28nm 生產線量產。Mattson(屹唐半導體)在去膠設 備市占率全球第二。盛美半導體單片清洗機在海力士、長存、SMIC 等產線量產。沈陽 拓荊 PECVD 打入 SMIC、華力微 28nm 生產線量產,2018 年 ALD 通過客戶 14nm 工藝 驗證。精測電子、上海睿勵在測量領域突破國外壟斷。

制程越高,設備投資額占比越高。設備投資一般占比 70~80%,當制程到 16/14nm 時, 設備投資占比達 85%;7nm 及以下占比將更高。光刻、刻蝕、沉積、過程控制、熱處 理等均是重要投資環節。

設備國產化率較低,海外龍頭壟斷性較高。我國半導體設備市場仍非常依賴進口,目 前國內廠商目標市場主要是國內晶圓廠需求,尤其是內資投建的需求,潛在收入目標空 間較大。

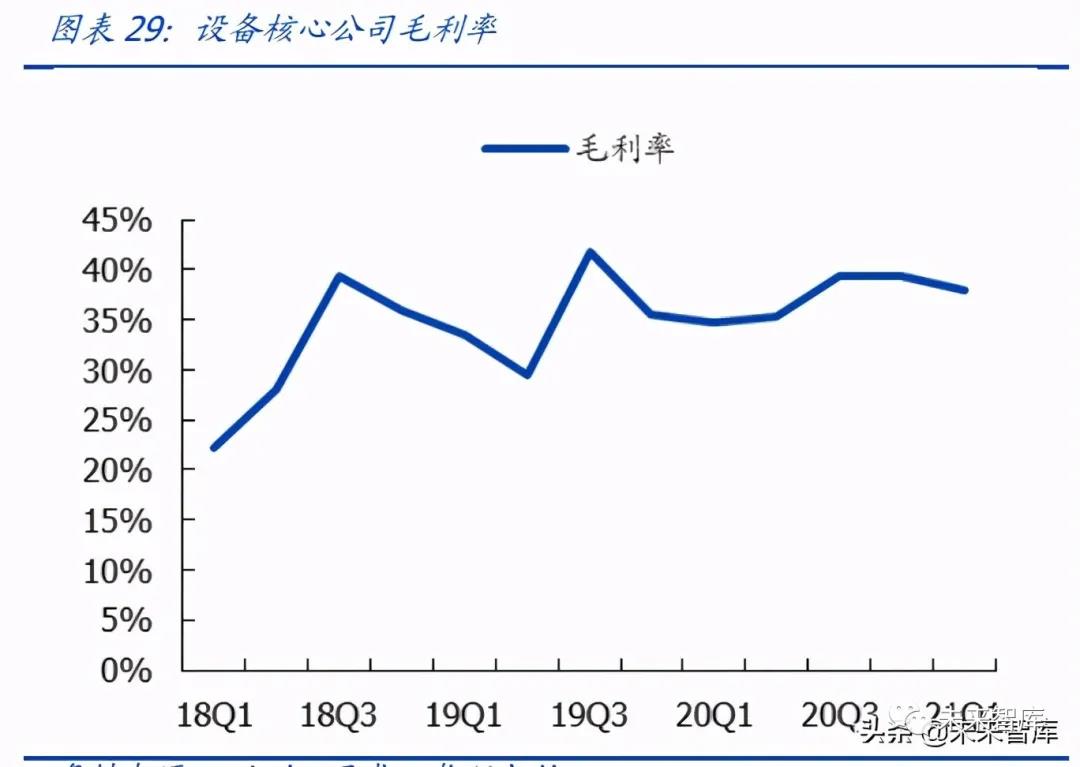

1.5、2021Q1 國產設備廠商高速增長

2020Q4 及 2021Q1 設備收入、利潤快速增長,國產替代持續深化。設備行業核心公 司(中微公司、北方華創、至純科技、精測電子、長川科技、晶盛機電、華峰測控、萬 業企業)2020Q4 營業收入 37 億元,同比增長 33%;歸母凈利潤 5.55 億元,同比增長 49%。設備行業核心公司 2021Q1 營業收入 42.05 億元,同比增長 27%;歸母凈利潤 7.6 億元,同比增長 37%、設備行業持續處于高速增長,國產替代空間快速打開,國內 核心設備公司成長可期。

設備廠商在手訂單充足,合同負債保持較高增速。2020Q4/2021Q1,設備板塊主要公 司合同負債合計分別為 62.0/77.5 億元,同比增長 67%/62%,保持較高增速。其中, 北方華創 2020Q4/2021Q1 合同負債分別達到 30.5/44.9 億元,同比增長 107%/70%。

大陸 12 寸晶圓廠建廠潮帶動設備需求持續增長。生產效率及降低成本因素推動下,全 球 8 寸擴產放緩,12 寸晶圓廠擴產如火如荼。2020 年以來,國內 12 寸晶圓廠遍地開 花,除中芯國際外,聞泰、格科微、海芯等公司紛紛計劃建設 12 寸晶圓廠,粵芯半導 體、華虹無錫等 12 英寸生產線陸續建成投產。根據 SEMI,2019 年至 2024 年,全球至少新增 38 個 12 寸晶圓廠,其中中國臺灣 11 個,中國大陸 8 個,到 2024 年,中國 12 寸晶圓產能將占全球約 20%。大量晶圓廠的擴建、投產,將帶動對上游半導體設備的 需求提升,更有望為國產化設備打開發展空間。

光刻是將掩膜板上的圖形曝光至預涂了光刻膠的晶圓表面上。光刻膠(正膠)受到照 射的部分,將發生化學變化,從而易溶于顯影液。

瑞利公式:CD=k1*(λ/NA)。CD 為關鍵尺寸,為了降低 CD,有三種方式:

(1)降低波 長λ;

(2)提高鏡頭的數值孔徑 NA;

(3)降低綜合因素 k1。

生產參數:

(1)分辨率:可達的最小光刻圖形尺寸;

(2)套準精度:圖形尺寸在亞微 米數量級上,套刻誤差在特征尺寸 10%;

(3)產率:對給定掩膜板,每小時能曝光的 晶片數量。

方案升級:接觸式——接近式——步進式。

光源升級:1985 年之前,以 g 線(436nm)為主,最小線寬為 1um 以上;1985 年以 后,出現少量i線(365nm)光刻機,最小線寬0.5um;1990年開始出現DUV光刻機, 最小線寬為 0.25um;踏入 21 世紀,193nm 的深紫外線開始使用。

EUV 的采用利好光刻、過程控制(ASML、KLA)。根據 ASML,45K/M 的 logic 產能, 每一層需要一臺EUV;100K/M 的 DRAM 產能,每一層需要 1.5~2 臺 EUV。預估 TSMC N7 使用 7 層;N5 使用 14 層。ASML 預估 EUV 層數 10~20 層,目前工藝總層數多達 400~600 層。

光刻機發展歷史,兩次技術分水嶺奠定格局變化。2003~2004 年為第一個分水嶺:ASML 選擇浸潤式,Nikon 選擇 157nm。2010 年為第二個分水嶺:EUV 量產,差距拉大。

刻蝕是用化學、物理、化學物理結合的方法有選擇的去除(光刻膠)開口下方的材料。 被刻蝕的材料包括硅、介質材料、金屬材料、光刻膠。刻蝕是與光刻相聯系的圖形化處 理工藝。

濕法刻蝕:用液體化學劑去除襯底表面的材料。早期普遍使用,在 3um 以后由于線寬 控制、刻蝕方向性的局限,主要用干法刻蝕。目前,濕法刻蝕仍用于特殊材料層的去除 和殘留物的清洗。

干法刻蝕:常用等離子體刻蝕,也稱等離子體刻蝕,即把襯底暴露于氣態中產生的等 離子,與暴露的表面材料發生物理反應、化學反應。

刻蝕主要參數:刻蝕速率、均勻性、選擇比(對不同材料的刻蝕速率比)、刻蝕坡面 (各向異性、各向同性)

應用最廣泛的刻蝕設備是 ICP 與 CCP,技術發展方向是原子層刻蝕(ALE)。

CCP:能量高、精度低,主要用于介質材料刻蝕(形成上層線路)——諸如邏輯芯片的 柵側墻、硬掩膜刻蝕、中段的接觸孔刻蝕、后端的鑲嵌式和鋁墊刻蝕等,以及 3D 閃存 芯片工藝(氮化硅/氧化硅)的深槽、深孔和連線接觸孔的刻蝕等。2015年20億美元, TEL、LAM 合計市占率達 80%以上。

ICP:能量低、精度高,主要用于硅刻蝕和金屬刻蝕(形成底層器件)——硅淺槽隔離 (STI)、鍺(Ge)、多晶硅柵結構、金屬柵結構、應變硅(Strained-Si)、金屬導線、金 屬焊墊(Pad)、鑲嵌式刻蝕金屬硬掩模和多重成像技術中的多道刻蝕工藝。

ALE:未來技術發展方向,能精確刻蝕到原子層(約 0.4nm),具有超高刻蝕選擇率。應用廣泛。

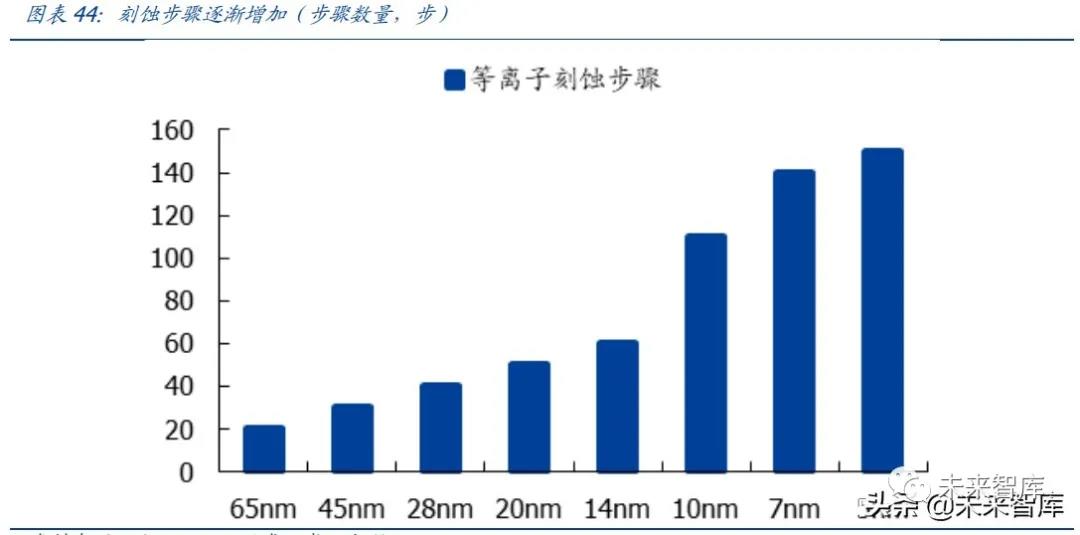

光刻技術中許多先進制程涉及多重圖形技術。即使是 EUV,波長為 13.5nm,要實現 7nm的精度,仍需要依靠多重圖形技術,即多次刻蝕。因此制程升級,精度越高,需要 的刻蝕復雜度、步驟數量也在提升。

產業發展趨勢:

(1)0.13um 工藝的銅互連技術出現時(300mm 時代),金屬刻蝕比例 下降,介質刻蝕的比例大幅上升。

(2)30nm 之后的,多重圖像技術、軟刻蝕應用的提 升,硅刻蝕(ICP)的占比快速提升。

(3)數十層的金屬互聯層(后道工藝,BEOL), 精度一般在 20nm 以上的以 CCP 為主;CMOS 核心器件(前道工藝,FEOL)線寬比較 少,往往使用 20nm 以下的 ICP。

(4)EUV 在 foundry/DRAM 的采用,使得刻蝕步驟減 少;3D Nand 采用,使得刻蝕步驟增多,高深寬比刻蝕需求增多。

刻蝕設備市場在晶圓設備的比重不斷提升,2017 年成為占比最高的設備,重要性不斷 增強。2011 年以來,刻蝕在晶圓設備的占比從 11%逐漸提升到 20%。刻蝕設備市場基 本是法刻蝕設備,其中介質刻蝕和硅/金屬刻蝕各占約一半。

薄膜生長:采用物理或化學方法使物質附著于襯底材料表面的過程,常見生長物質包 括金屬、氧化物、氮化物等不同薄膜。根據工作原理不同,薄膜沉積生長設備可分為:物理氣相沉積(PVD)、化學氣相沉積(CVD)和外延三大類。

在半導體領域,薄膜主要分給絕緣薄膜、金屬薄膜。大部分絕緣薄膜使用 CVD,金屬薄 膜常用 PVD(主要是濺射)。

薄膜設備中,CVD 使用越來越廣泛。2018 年晶圓設備市場,沉積設備占比為 22%, CVD 占 15%,PVD 占 4%,其他還有 ECD、MOCVD、SOD、外延等。

CVD:用于沉積介質絕緣層、半導體材料、金屬薄膜。

(1)微米時代,化學氣相沉積 多采用常壓化學氣相沉積(APCVD)設備,結構簡單。

(2)亞微米時代,低壓化學氣 相沉積(LPCVD)成為主流,提升薄膜均勻性、溝槽覆蓋填充能力。

(3)90nm 以后, 等離子增強化學氣相沉積(PECVD)扮演重要角色,等離子體作用下,降低反應溫度, 提升薄膜純度,加強薄膜密度。

(4)45nm 以后,高介電材料(High k)和金屬柵 (Metal Gate),引入原子層沉積(ALD)設備,膜層達到納米級別。——(1)高介電 材料(High k)替代 SiO2,用于制備 MOS 器件的柵介質層,需要引入 ALD。(2)多晶 硅同步地被替代為金屬柵(Matal Gate)電極,也用 ALD 設備制備。

2018 年薄膜沉積設備達到 132 億美元,占晶圓設備約 22%。薄膜沉積中 84%是 CVD;CVD 中 82%是非管式 CVD;Nontube CVD 中最主流的設備是等離子體 CVD、LPCVD、 ALD 等。

Non-Tube 市場前五強 AMAT(28%)、Lam(275)、TEL(18%)、Hitachi(11%)、 ASM(6%),都是半導體設備領域較強的綜合廠商。高端領域 ALD 受壟斷由 ASM (29%)、TEL(27%)、Lam(20%)主導。

清洗機是將晶圓表面上產生的顆粒、有機物、自然氧化層、金屬雜質等污染物去除, 以獲得所需潔凈表面的工藝設備。從工藝應用上來說,清洗機目前已廣泛應用于集成電 路制造工藝中的成膜前/成膜后清洗、等離子刻蝕后清洗、離子注入后清洗、化學機械 拋光后的清洗和金屬沉積后清洗等各個環節。

升級方向:高效且無損。在過去的 25 年中,隨著制程升級,晶圓濕法清洗變得越來越 復雜和高效。清洗需要強力有效,還要減少對晶圓表面的損傷。

清潔步驟占半導體工藝所有處理步驟 1/3,最多已經達到 200 次。幾乎所有制程的前 后都需要清洗環節。

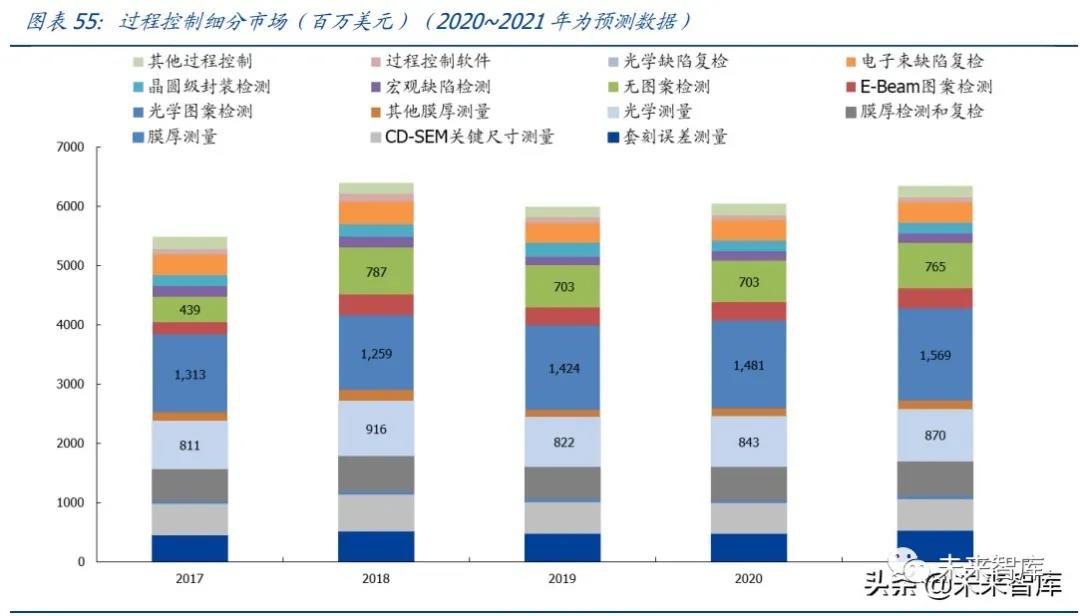

過程控制:每道制程工藝后,都必須進行尺寸測量、缺陷檢測等,用于工藝控制、良率 管理,要求快速、準確。

尺寸測量:測量關鍵尺寸(CD critical dimension)、膜厚度(thickness)、應力 (stress)、折射率(refractive index )、階梯覆蓋(step coverage)、接觸角度 (contact-angle)… 無圖形缺陷檢測:顆粒(particle)、殘留物(residue)、刮傷(scratch)、警惕原生凹坑 (COP)等等。

有圖形缺陷檢測:短線(break)、線邊缺陷(bite)、橋接(bridge)、線形變化(Deformation)等等。

2019 年全球檢測、量測設備市場約 60 億美元,其中中國大陸市場 13 億美元。根據 TSMC 測算,隨著制程微縮、3D 堆疊,測量、檢測設備未來有希望翻倍到 120億美元。KLA 在大多細分領域具有明顯優勢,此外 AMAT、Nano、ASML、Nova、Hitachi 也有所 布局。

半導體測試包括晶圓允收測試(WAT)、晶圓檢測(CP)、成品測試(FT) 。WAT 環 節涉及測試機、分選機、探針臺;CP 由測試機、探針臺搭配完成;FT 涉及測試機、分 選機搭配完成。

晶圓檢測(CP)是指在晶圓完成后進行封裝前,通過探針臺和測試機的配合使用,對 晶圓上的裸芯片進行功能和電參數測試。

成品測試(FT)是指芯片完成封裝后,通過分選機和測試機的配合使用,對封裝完成 后的芯片進行功能和電參數測試。

測試機行業面臨的測試任務日益復雜,測試機的測試能力和配置需求都在提高。隨著 集成電路管腳數增多、測試時間增長,包括華峰測控在內的測試機企業越來越多地采用 多工位并測的方案來降低測試時間,推出測試覆蓋面更廣、資源更多的測試設備,不斷 提高測試系統的可靠性和穩定性,以降低客戶平均到每顆器件的測試成本。

測試技術要求不斷提高。

測試產品技術發展趨勢主要包括:(1)并行測試數量和測試 速度的要求不斷提升;(2)功能模塊需求增加;(3)對測試精度的要求提升;(4)要 求使用通用化軟件開發平臺;(5)對數據分析能力提升。

半導體測試設備市場呈現寡頭壟斷格局。集成電路檢測在測試精度、速度、效率和可 靠性等方面要求高。全球先進測試設備制造技術基本掌握在美國、日本等集成電路產業 發達國家廠商手中,市場格局呈現泰瑞達、愛德萬、科休、科利登等四家廠商寡頭壟斷。各家廠商在檢測設備側重點也有所區別,如泰瑞達(Teradyne)主要產品為測試機,愛 德萬(Advantest)主要產品為測試機和分選機,科利登(Xcerra)主要產品為測試機, 東京電子(Tokyo Electron)主要產品為探針臺,北京華峰主要產品為測試機,上海中 藝主要產品為分選機。愛德萬和泰瑞達在全球測試設備合計市場份額達到 70%以上。

全球半導體測試設備市場保持穩步增長,其中測試機占比最高。根據 VLSI,全球半導 體后道測試設備市場(含測試機、分選機、探針臺)規模約 50 億美元。檢測設備市場 空間大,包括 CP 測試和 FT 測試在內的半導體測試設備占半導體設備市場空間 15%~20%。整個測試設備市場中,測試機比重最高,分選機與探針臺相對較少。測試 機按測試對象包括模擬、混合、數字、SOC、存儲器測試機等市場。

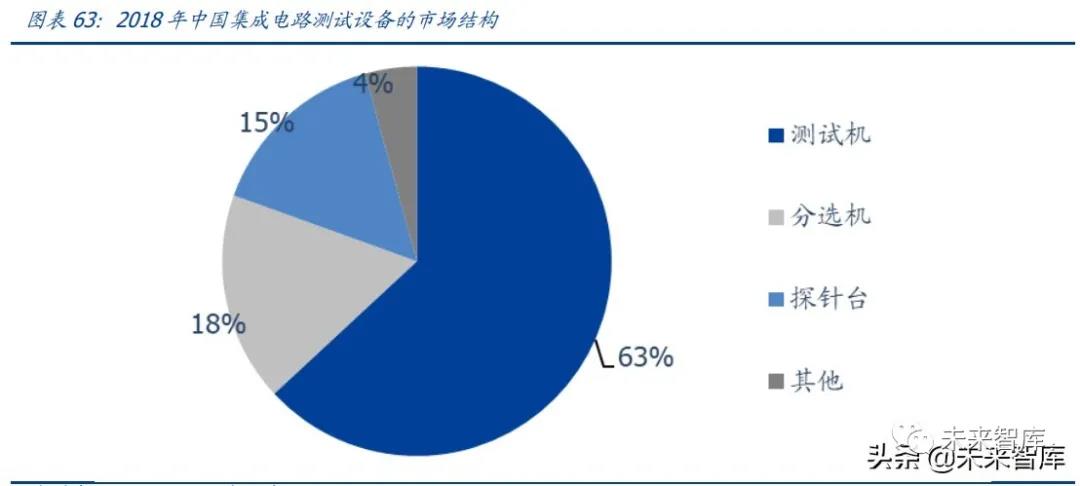

隨著國內封測廠陸續投入新產線,產能實現擴張,將持續帶動國內半導體測試設備市場 高速增長。根據 SEMI,2018 年國內集成電路測試設備市場規模約 57.0 億元,集成電路 測試機、分選機和探針臺分別占比 63.1%、17.4%和 15.2%,其它設備占 4.3%。

國內半導體測試設備市場也由海外大廠主導。在測試設備細分領域,目前國內市場仍 主要由美國泰瑞達(Teradyne)、日本愛德萬(Advantest)、美國安捷倫(Agilent)、美 國科利登(Xcerra)和美國科休(Cohu)等國際知名企業所占據。這些廠商也會通過設 立全資或合資子公司,推進大陸半導體測試市場的業務。

8.1、晶圓代工擴產拉動材料需求持續增長

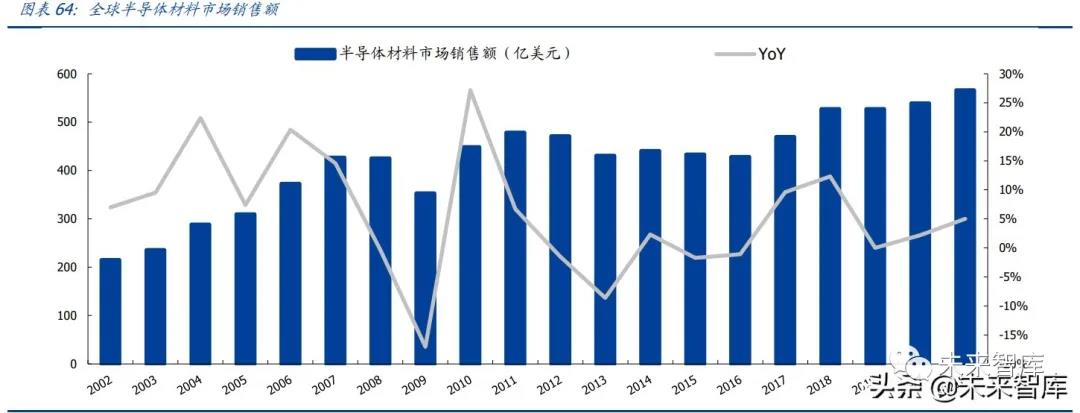

中游代工擴產疊加下游需求激增推動半導體材料市場持續增長。從半導體材料來看, 至 2020 年全球市場規模在 539.0 億美元,較 2019 年同比增長 2.2%。從長期維度來看 半導體材料的市場一直隨著全球半導體產業銷售而同步波動。而由于半導體芯片存在較 大的價格波動,但是作為上游原材料的價格相對較為穩定,因此半導體材料可以被譽為 半導體行業中的剔除價格方面最好的參考指標之一。

此外看到當前半導體市場由于 5G 時代到來,進而推動下游電子設備硅含量的大增,帶 來的半導體需求的快速增長,直接推動了各個晶圓廠商的擴產規劃(臺積電、聯電、華 虹、華潤微等)。而芯片的制造更是離不開最上游的材料環節,因此我們有望看到全球 以及中國半導體市場規模的飛速增長。

在 2019 年期間,整個半導體材料 521 億美元的市場規模之中,半導體晶圓制造材料占 據了約 63%,達到了 328 億元。晶圓制造材料的持續增長也是源自于當前制造工藝不 斷升級帶來的對于材料的更大的消耗所致。

在半導體原材料領域,集成電路技術發展到微納電子制造的物理極限,單獨依靠特征尺 寸縮小已不足以實現技術發展目標。新材料的引入以及相應的新材料技術與微納制造技 術相結合共同推動著集成電路不斷發展。集成電路制造工藝用到元素已經從 12 種增加 到 61 種。伴隨微納制造工藝不斷發展,對材料的純度,納米精度尺寸控制、材料的功 能性等都提出了嚴苛的需求。

簡單來看,半導體制造所需要的材料主要分布在一下四步之中:

1. 摻雜/熱處理:濺射靶材,濕法化學品、化學氣體,CMP 拋光墊和拋光液;

2. 蝕刻/清潔:掩模/光罩,濺射靶材,CMP 拋光墊和拋光液;

3. 沉積:化學氣體,CMP 拋光墊和拋光液;

4. 光刻:掩模/光罩、光刻膠、光刻膠顯影液、熔劑、剝離劑。

半導體制造過程繁瑣且復雜,對于的材料大類的設計也超過了 9 種。其中硅片的占比最 大,達到了122億美元,37.3%;其次為電子特氣,市場規模約為43億美元,13.2%;光掩模,光刻膠及其輔助材料分別為 41億美元和 40億美元,占比達到 12.5%和 12.2%。

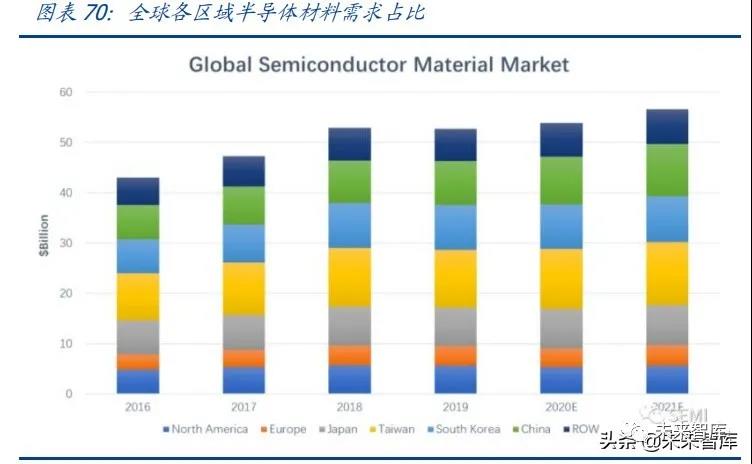

在全球半導體材料的需求格局之中,中國大陸從 2011 年的 10%的需求占比,至 2019 年已經達到占據全球需求總量的 16.7%,僅次于中國臺灣(21.7%)及韓國(16.9%), 位列全球第二。隨著整個半導體產業的持續增長,以及中國大陸不斷新建的代工產能, 我們有望看到中國大陸半導體市場規模增速將會持續超越全球增速的同時,攀登至全球 需求第一的寶座。

我們選取代表性公司鼎龍股份、雅克科技、金宏氣體、滬硅產業、晶瑞股份、立昂微、 興森科技、安集科技和彤程新材,2020 年電子材料營收綜合約為 62 億元人民幣,考慮 到其他未收錄的非上市公司及上市公司,我們展開樂觀假設:中國有著電子半導體材 料營收規模 100 億人民幣(更多的為中低端產品,高端產品仍然在持續突破及替代), 在當前 539 億美元的全球市場之中也僅僅 3%不到的替代率;在中國所需的產值約 91.73 億美元(對應 17%的全球需求)的市場需求中,也僅占了 16%,因此可以看 到中國無論是在中國市場或者全球市場之中,均有著巨大的國產化空間。

半導體材料國產化率仍待轉化。根據集成電路材料和零部件產業技術創新戰略聯盟的調 研數據,2016 年國內晶圓制造材料企業用于半導體制造的產品銷售收入僅 69.5 億元, 相對于國內晶圓制造材料市場需求的比例約 20%,國產化比例較低。

在國家產業政策大力扶持和國內半導體市場穩定增長等利好條件下,特別是國家“02 專項”等專業化科研項目的培育下,國內半導體材料領域將涌現更多具有國際競爭力的 公司和產品,在更多關鍵半導體材料領域實現進口替代,打破國外廠商的壟斷。

半導體芯片制造工藝半導體將原始半導體材料轉變成半導體芯片,每個工藝制程都需要 電子化學品,半導體芯片造過就是物理和化學的反應過程,半導體材料的應用決定了摩 爾定律的持續推進,決定芯片是否將持續縮小線寬。目前我國不同半導體制造材料的技 術水平不等,但整體與國外差距較大,存在巨大的國產替代空間。

8.2、各類材料持續持續突破,業績佐證國產替代正式開幕

隨著半導體市場晶圓代工的持續擴產,對于晶圓制造中不可缺失的基礎材料將會有著非 常大的需求拉動,而在此階段我們可以看到隨著技術及工藝的推進以及中國電子產業鏈 逐步的完善,在材料領域已經開始涌現出各類已經進入批量生產及供應的廠商。

除了以上我們節選的部分半導體及電子材料廠商對于中國卡脖子關鍵材料的替代以外, 還有眾多 A 股上市公司在努力的投入研發力量致力于更多材料的國產化。無論是成本占 比最大的半導體硅片,再到被美國高度壟斷的CMP(拋光液及拋光墊)材料,均都實現 了一定的技術突破,在不同的實現果實的收獲。

光刻膠,目前做為半導體生產中光刻工藝的核心材料,其主要工作原理是:光刻工藝利 用光刻膠對于各種特殊射線及輻射的反應原理,將事先制備在掩模上的圖形轉印到晶圓, 建立圖形的工藝,使硅片表面曝光完成設計路的電路圖,做到分辨率清晰和定位無偏差 電路,就如同建筑物一樓的磚塊砌起來和二樓的磚塊要對準,疊加的層數越高,技術難 度大。

從光刻膠的發展歷程看,從 20 世紀 50 年代至今,光刻技術經歷了紫外全譜(300- 340nm),G線(436nm),I線(365nm),深紫外(Deep Ultraviolet,DUV,248nm和 193nm),以及目前最引人注目的極紫外(EUV,13.5nm)光刻,電子束光刻等六個階 段,隨著光刻技術發展,各曝光波長的光刻膠組分(成膜樹脂、感光劑和添加劑等)也 隨之變化。

光刻膠從功能上又可分為正性及負性光刻膠:正性光刻膠之曝光部分發生光化學反應會 溶于顯影液,而未曝光部分不溶于顯影液,仍然保留在襯底上,將與掩膜上相同的圖形 復制到襯底上;而負性光刻膠之曝光部分因交聯固化而不溶于顯影液,而未曝光部分溶 于顯影液,將與掩膜上相反的圖形復制到襯底上。

根據反應機理和顯影原理,可以將光刻膠分為正性光刻膠和負性光刻膠。正性光刻膠形 成的圖形與掩膜版(光罩)相同,負性光刻膠顯影時形成的圖形與掩膜版相反。根據感 光樹脂的化學結構,光刻膠可分為光聚合型,光分解型和光交聯型。根據應用領域,光 刻膠可以分為 PCB 光刻膠、面板光刻膠和半導體光刻膠。

行業壁壘高聳,研發能力要求極高,資金需求巨大。在上述我們也對眾多光刻膠進行 了簡單的分類,但實際操作中由于各個客戶的產品的要求不同,對應的光刻膠的具體要 求將更會是千奇百怪。這一點將會直接導致光刻膠企業在生產制作光刻膠的時候需要具 備足夠的配方研發能力,對眾多國內仍在起步的廠商無疑是個巨大的挑戰。另一方面由 于光刻膠最終需要應用在光刻機上,以 ASML 為例,EUV 光刻機常年保持在 1 億歐元左右,248nm 的 KrF 光刻機也基本維持在一千萬歐元以上。

從光刻膠全球市場來看,根據 Cision 的統計,2019 年約有 91 億美元的市場規模,且至 2022 年預計將達到 105 億美元,實現復合增長 5%。而其中半導體、LCD、PCB 這三類 主要的應用場景分別占據了市場空間的24.10%、26.6%、及24.5%,分別對應2019年 的市場規模 22 億美元、24 億美元、及 22 億美元。

Cision 同時也統計了中國光刻膠市場的規模,在 2019 年約為 88 億元人民幣,至 2022 年預計將達到 117 億元人民幣,實現復合增長 15%。如若我們根據全球光刻膠的應用 場景分布來看,在中國大陸所需要的半導體、LCD、及PCB的市場需求分別將達到21、 23、22 億元人民幣。

248nm及以上高端光刻膠為全球市場的主流。中國產業信息網的數據顯示,2019年中 國光刻膠市場規模在 176 億人民幣,而其中半導體用光刻膠市場達到 20.7 億人民幣;至 2020 年的預期,國內光刻膠市場有望達到 176 億人民幣,而半導體用光刻膠則將達 到 25 億人民幣,均將實現超過 10%的行業規模增長。而隨著國內晶圓廠不斷擴產,以 及制程和工藝的提高,有望在后續給光刻膠行業帶來更大的增量空間。

然而我們復盤過往中國半導體光刻膠市場規模來看,通過智研產業研究院的統計,在 2015 年中國半導體光刻膠市場規模僅為 10 億元左右,至 2020 年已經成功提高至約 25 億人民幣的市場規模。而其中的核心原因我們認為是中國半導體晶圓代工產業逐步完善, 晶圓廠產能持續增長帶來的市場增長。而隨著未來中國內地將要興建更多的產能之時, 我們有望看到中國半導體光刻膠需求的持續高增長。

雖然中國市場增速巨大,但是從產業端來看,全球共有 5 家主要的光刻膠生產企業。其 中,日本技術和生產規模占絕對優勢。而其中在半導體光刻膠中,占據主導位置的還是 以日美兩國為主。

國產光刻膠份額:受益于半導體、顯示面板、PCB 產業東移的趨勢,根據雅克科技,自 2011 年至今,光刻膠中國本土供應規模年華增長率達到 11%,高于全球平均 5%的增 速。根據智研咨詢,2019 年中國光刻膠市場本土企業銷售規模約 70 億元,全球占比約 10%,發展空間巨大。目前,中國本土光刻膠以 PCB 用光刻膠為主,平板顯示、半導 體用光刻膠供應量占比極低。中國半導體光刻膠的占比僅有 2%,LCD 僅為 3%,而最 為簡單 PCB 光刻膠占比高達 94%。

整體來看,全球光刻膠行業主要被 JSR、東京應化、羅門哈斯、信越化學、及富士合理 占據,前五大家占據了全球光刻膠領域的 86%;如若聚焦到全球半導體用光刻膠領域, 前六大家(主要以日本為主)實現了對于市場的 87%的占據。

對于光刻膠中的 KrF、ArF、i 線、g 線,其市占率情況如下,仍然是全球幾大龍頭形成 了寡頭壟斷之勢,而中國供應商尚未登榜。

而半導體國產光刻膠的發展速度遠遠慢于其他產業,原因在于:

1、 光刻膠的驗證周期長。光刻膠批量測試的 過程需要占用晶圓廠機臺的產線時間, 在產能緊張的時期測試時間將會被延長。測試的過程需要與光刻機、掩膜版及 半導體制程中的許多工藝步驟配合,需要付出的成本極高。通常面板光刻膠驗 證周期為 1-2 年,半導體光刻膠驗證周期為 2-3 年。但是驗證通過之后便會形成 長期供應關系,甚至在未來會推動企業之間的聯合研發。

2、 原材料成膜樹脂具有專利壁壘。樹脂的合成難度高,通常光刻膠廠商在合成一 種樹脂后會申請相應的專利,目前樹脂結構上的專利主要被日本公司占據。

3、 光刻膠產品品類多,配方需要滿足差異化需求。根據產品需求來調配適合的樹 脂來滿足差異化需求對于光刻膠企業是一大難點,也是光刻膠制造商最核心的 技術。

CMP 化學機械拋光(

ChemicalMechanicalPolishing)工藝是半導體制造過程中的關鍵流 程之一,利用了磨損中的“軟磨硬”原理,即用較軟的材料來進行拋光以實現高質量的 表面拋光。通過化學的和機械的綜合作用,從而避免了由單純機械拋光造成的表面損傷 和由單純化學拋光易造成的拋光速度慢、表面平整度和拋光一致性差等缺點。

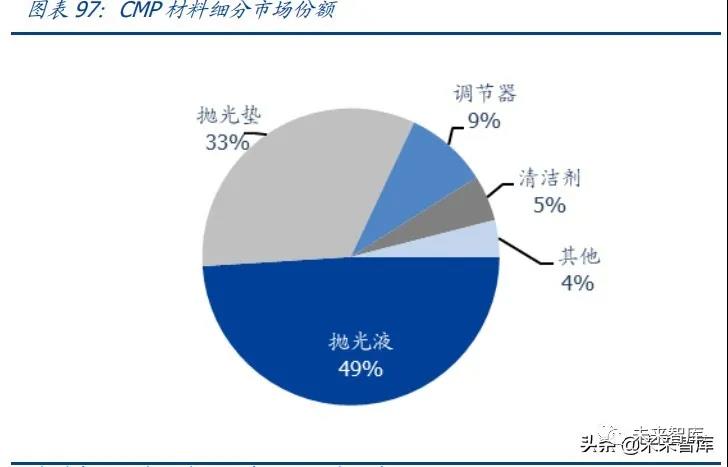

至 2018 年市場拋光液和拋光墊市場分別達到了 12.7 和 7.4 億美元,其中中國市場的需 求量大約為全球市場容量的 16.7%,即對應市場規模為:拋光液+拋光液=23 億人民幣。

而隨各類芯片的技術的進步,拋光步驟也隨之增長,從而實現了拋光墊及拋光液用量市 場的持續增長。同時隨著芯片制程的提高帶動的拋光材質技術要求的提升,以及整體半 導體芯片市場的復蘇,我們可以預期到未來 CMP 市場的量*量*價的多重提高。

目前市場上拋光墊目前主要被陶氏化學公司所壟斷,市場份額達到 90%左右,其他供 應商還包括日本東麗、3M、中國臺灣三方化學、卡博特等公司,合計份額在 10%左右。拋 光液方面,目前主要的供應商包括日本 Fujimi、日本 HinomotoKenmazai,美國卡博特、 杜邦、Rodel、Eka、韓國 ACE 等公司,占據全球 90%以上的市場份額,國內這一市場 主要依賴進口,國內僅有部分企業可以生產,但也體現了國內逐步的技術突破,以及進 口替代市場的巨大。

電子特種氣體是集成電路、顯示面板、光伏能源、光纖光纜等電子產業加工制造過程中 不可或缺的關鍵材料,其市場規模保持高速發展。2010-2018 年,我國電子特氣市場規 模復合增速達 15.3%,2018 年我國電子特氣市場規模達 121.56 億元。其中,半導體制 造用電子特氣市場規模約 45 億元。根據前瞻產業研究院預測,2024 年我國電子特種氣 體市場規模將達到 230 億元,2018-2024 年復合增速將達 11.2%。電子特氣將為中國新 興產業的發展注入新動力。

電子特氣按照用途可分為蝕刻及清洗氣體、成膜氣體、摻雜氣體三大類。在半導體集成 電路中,電子氣體主要應用于蝕刻、摻雜、CVD、清洗等。在晶圓制程中部分工藝涉及 氣體刻蝕工藝的應用,主要涉及 CF4、NF3、HBr等;摻雜工藝即將雜質摻入特定的半導 體區域中以改變半導體的電學性質,需要用到三階氣體 B2H6、BF3以及五階氣體 PH3 、 AsH3 等;在硅片表面通過化學氣相沉積成膜(CVD)工藝中,主要涉及 SiH4、SiCl4、 WF6等。

在顯示面板產業中,在薄膜工序中需要通過化學氣相沉積在玻璃基板上沉積薄膜,需要 使用 SiH4、PH3、NF3 、NH3 等。在干法蝕刻工藝中,需要在等離子氣態氛圍中選擇性 腐蝕基材,需要用到 SF6、HCl、Cl2 等;在 LED 產業中,外延技術需要高純電子特氣包 括高純砷烷、高純磷烷、高純氨氣,HCl和Cl2常常用做蝕刻氣;在太陽能光伏產業中, 晶體硅電池片生產中的擴散工藝需要用到 POCl3,減反射層等 PECVD 工藝需要用到 SiH4、 NH3,蝕刻需要用到 CF4。薄膜太陽能電池在沉積透明導電膜工序中需要用到 B2H6等。

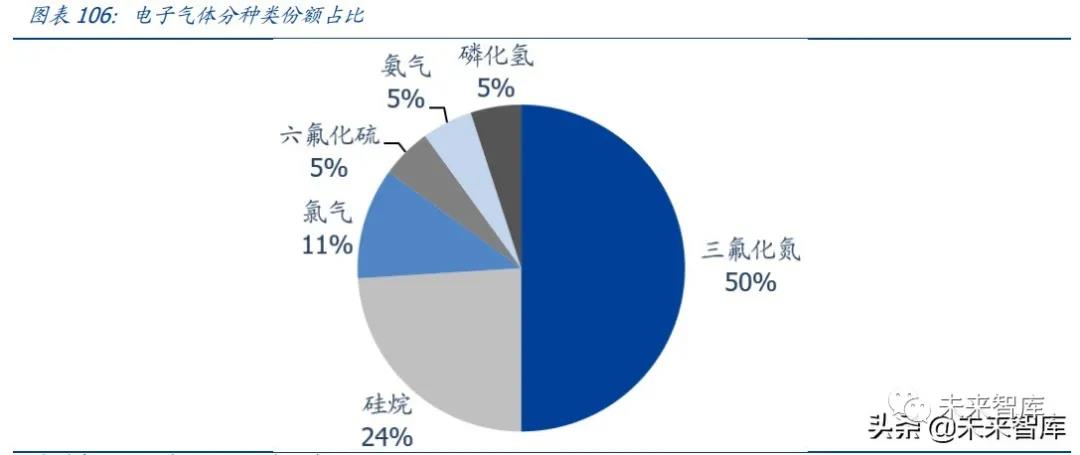

三氟化氮(NF3)是目前應用最廣的電子特氣,占全球電子氣體產量約 50%。NF3 在鹵 化氮中最穩定,是一種強氧化劑。在離子蝕刻時裂解為活性氟離子,氟離子對硅化合物、 鎢化合物有優異的蝕刻速率和選擇性。并且,三氟化氮在蝕刻時,蝕刻物表面不留任何 殘留物,是良好的蝕刻、清洗劑。大量應用于半導體、液晶和薄膜太陽能電池生產工藝 中。

兩個主要因素推進了我國電子特氣的需求高速增長。首先,近年來電子氣體下游產業技 術快速更迭。例如,集成電路領域晶圓尺寸從 6 寸、8 寸發展到 12 寸甚至 18 寸,制程 技術從 28nm 到 7nm;顯示面板從 LCD 到剛性 OLED 再到柔性、可折疊 OLED 迭代;光 伏能源從晶體硅電池片向薄膜電池片發展等。下游產業的快速迭代讓這些產業的關鍵性 材料電子特氣的精細化程度持續提升。并且,由于全球半導體、顯示面板等電子產業鏈 不斷向亞洲、中國大陸地區轉移,近年來以集成電路、顯示面板為主的電子特氣需求快 速增長。我國集成電路 2010-2018 年銷售額復合增速達 20.8%,對電子特氣的需求帶 來了持續、強勁的拉動。

然而,目前我國電子特氣進口依賴度高,進口替代潛力較大。隨著我國半導體、顯示面 板市場的快速擴張,包括電子特氣在內的上游原材料實現進口替代意義重大。目前我國 電子特種氣體市場呈寡頭壟斷格局,2018 年外企占我國電子氣體市場 88%份額。我國 電子氣體領域目前的主要的外企包括美國空氣化工集團、法國液化空氣集團、日本太陽 日酸株式會社、美國普萊克斯、德國林德集團。國內主要企業包括中船 718 所、昊華黎 明院等。目前我國電子特氣企業產品供應仍較為單一,但在政策扶持及下游需求的拉動 下,我國電子特氣企業體量、產品品種迅速發展,該領域進口替代已拉開序幕。

根據 SEMI 預計,至 2020 年電子特氣的市場規模將達到 43.7 億美元。2010-2018 年, 我國電子特氣市場規模復合增速達 15.3%,2018 年我國電子特氣市場規模達 121.56 億 元。其中,半導體制造用電子特氣市場規模約 45 億元。根據前瞻產業研究院預測, 2024 年我國電子特種氣體市場規模將達到 230 億元。

根據 SEMI 的數據統計,2019 年全球晶圓制造用電子氣體的市場規模在 42 億美元,而 全球晶圓出貨量面積在 2019 年為 11,810 百萬平方英尺。我們對其進行簡單的匯率換算 (1 美元約等于 7人民幣),以及面積的換算之上,可得出每一片 8 英寸晶圓,所需電子 特氣的價值量約為 125 元人民幣。

制程升級提升氣體用量,中國大陸經原產擴產帶來更大的氣體需求。無論是邏輯電路 還是存儲電路,更先進的工藝都需要在晶圓制造過程中消耗更大量氣體。同時中國內資 晶圓廠,例如長江存儲、合肥長鑫等均在擴產,產能的擴張將會帶來更大的材料需求。

縱觀半導體硅片的技術演變歷程,可以看到從早在 20 世紀 70 年代,硅片的尺寸就逐步 的向著更大尺寸發展。截止至目前全球硅片市場最大的量產型硅片尺寸為 300mm,也 即是所謂的“12 英寸硅片”。

根據目前 SEMI 對于全球各類半導體硅片的出貨量統計,我們也看到半導體市場對于 12 英寸硅片的需求及使用也是逐步增加。2011 年,200mm 半導體硅片市場占有率穩 定在 25-27%之間;2016 年至 2017 年,由于汽車電子、智能手機用指紋芯片、液晶顯 示器市場需求快速增長,200mm 硅片出貨面積同比增長 14.68%;2018 年,200mm 硅 片出貨面積達到 3278.00 百萬平方英寸,同比增長 6.25%。2018 年,300mm 硅片和 200mm 硅片馳航份額分別為 63.31%和 26.34%,兩種尺寸硅片合計占比接近 90.00%。

而硅片之所以趨向于大尺寸,其主要原因是因為單位晶圓生產效率的提高。雖然生產 大尺寸硅片所需要的設備、材料成本等均有所提高,但是考慮到自動化帶來的人工費用 的減少以及單片硅片的面積之大,以 200mm(9 寸)和 300mm(12 寸)硅片進行比 較,12 英寸硅片的單位成本僅為 9 英寸硅片的 70%~80%。

由于成本及良率,12 寸硅片仍為主流,技術略有所停滯的當前,國內廠商具備追趕及 替代的機會。但是由于隨著硅片的直徑越大,硅片結晶過程中的旋轉速度也需要與之匹 配的減小,即容易帶來由于旋轉速度不快、不穩定帶來的硅片晶格結構的缺陷,同時隨 著直徑的擴大,晶圓的邊緣之處更容易產生翹曲的情況,從而帶來良率的降低,也意味 著生產的成本的提高,因此目前全球的主流硅片的最大尺寸仍僅為 12 英寸,但這也帶 給了國內廠商追趕行業龍頭的機會。

由于半導體行業與全球宏觀形勢緊密相關,全球半導體硅片行業在 2009 年受經濟危機 影響,出貨量與銷售額均出現下滑;2010 年智能手機放量增長,硅片行業大幅反彈;2011 年-2016 年,全球經濟復蘇但較為低迷,硅片行業易隨之低速發展;2017 年以來, 得益于半導體終端市場需求強勁,半導體市場規模不斷增長,于 2018 年突破百億美元 大關。至 2020 年全球半導體硅片的收入已經達到 112 億美元的規模,出貨量也達到了 12.41 億平方英寸。

2008 年至 2013 年,中國大陸半導體硅片市場發展趨勢與全球半導體硅片市場一致。2014 年起,隨著中國半導體制造生產線投產、中國半導體制造技術的不斷進步與中國 半導體終端市場的飛速發展,中國大陸半導體硅片市場步入飛躍式發展階段。2016 年2018 年,中國半導體硅片銷售額從 5.00 億美元上升至 9.96 億美元,年均復合增長率高 達 41.17%。中國作為全球最大的半導體終端市場,未來隨著中國芯片制造產能的持續 擴張,中國半導體硅片市場的規模將繼續以高于全球市場的速度增長。

中國大陸僅有少數幾家企業具有 200mm 半導體硅片的生產能力。2017 年以前, 300mm 半導體硅片幾乎全部依賴進口。2018 年,硅產業集團子公司上海新昇作為中國 大陸率先實現 300mm 硅片規模化銷售的企業,打破了 300mm 半導體硅片國產化率幾乎為0%的局面。

中國大陸僅有少數幾家企業具有 200mm 半導體硅片的生產能力。2017 年以前, 300mm 半導體硅片幾乎全部依賴進口。2018 年,硅產業集團子公司上海新昇作為中國 大陸率先實現 300mm 硅片規模化銷售的企業,打破了 300mm 半導體硅片國產化率幾 乎為 0%的局面。

濕電子化學品,也叫超凈高純試劑,為微電子、光電子濕法工藝制程中使用的各種電子 化工材料。主要用于半導體、太陽能硅片、LED 和平板顯示等電子元器件的清洗和蝕刻 等工藝環節。按用途主要分為通用化學品和功能性化學品,其中通用化學品以高純溶劑 為主,例如氧化氫、氫氟酸、硫酸、磷酸、鹽酸、硝酸等;功能性化學品指通過復配手 段達到特殊功能、滿足制造中特殊工藝需求的配方類或復配類化學品,主要包括顯影液、 剝離液、清洗液、刻蝕液等。

濕電子化學品目前廣泛應用在半導體、平板顯示、太陽能電池等多個領域,濕電子化學 品在半導體晶圓制程中應用于晶圓清洗、刻蝕、顯影和洗滌去毛刺等工藝,在晶圓領域 制造和封測領域應用分布廣。國際半導體材料和設備組織(SEMI)制定了 5 個超純凈 試劑的國際分類標準,應用領域的不同對超純凈試劑要求的等級也不同,半導體領域要 求的等級比平板顯示和光伏太陽能電池領域的要求高,基本集中在 SEMI3、G4 的水平, 我國的超純凈試劑研發水平與國際水平上游差距,大多集中在 G2 的水平。

全球的濕電子化學品市場大多被歐美和日本公司占據,其中歐美公司主要有 BASF、霍 尼韋爾、ATMI、杜邦、空氣產品公司,營收合計占比 37%左右;日本公司主要有關東 化學、三菱化學、京都化工、住友化學、宇部興產、森田化學等,營收合計占比 34% 左右;中國臺灣地區和韓國公司主要有中國臺灣東應化、中國臺灣聯士電子、鑫林科技、東友、東進 等,營收合計占比 17%左右。國內企業主要有浙江凱圣、湖北興福、上海新陽、蘇州 晶瑞、江化微、江陰潤瑪、杭州格仕達、貴州微頓品磷等,營收占全球市場 10%左右, 技術等級主要集中在 G2 以下僅有少部分企業達到 G4 以上標準。

在眾多工藝化學品企業中,上海新陽已成為先進封裝和傳統封裝行業所需電鍍與清洗化 學品的主流供應商,其超純電鍍硫酸銅電鍍液已成功進入中芯國際、海力士的 28nm 大 馬士革工藝制程,成為 Baseline 產品,進入工業化量產階段;湖北興福電子材料有限公 司磷酸、浙江凱圣氟化學有限公司氫氟酸等也都在 8-12 英寸工藝認證中取得較好效果, 即將投入量產應用。

文章轉載自微信公眾號:DT新材料